倒挂的收益率曲线 -亚博电竞网

倒挂的收益率曲线是指短期证券的收益率高于长期证券收益率的一种图形,与正常收益率曲线刚好颠倒。在正常的收益率曲线中,长期收益率较高,以反映持有证券较长时间的风险。

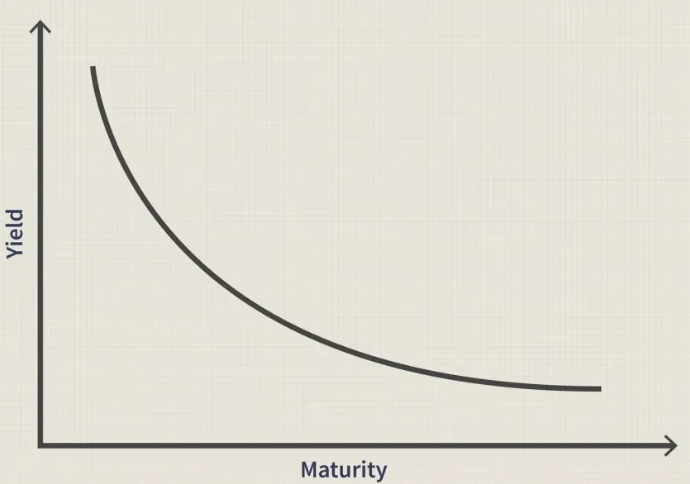

倒挂:如果较短期限的债券收益率高于较长期限的债券收益率,形成倒挂曲线,这通常被视为衰退的前兆。倒挂收益率曲线被认为是一种市场预测,表明未来经济可能放缓,可能出现经济衰退。

倒挂的收益率曲线如何理解

收益率曲线以图形方式表示不同期限的相似债券的收益率。它也被称为利率期限结构。正常的收益率曲线向上倾斜,体现的是短期收益率通常低于长期收益率,这是因为投资的风险性和流动性溢价随着年限拉长而升高。

当收益率曲线倒挂时,短期收益率高于长期收益率。这种收益率曲线是三种主要曲线类型中最罕见的,是经济衰退的先行指标。由于其罕见性,倒挂的收益率曲线通常会引起金融界各个领域的关注。

从美国历史上来看,当出现收益率曲线倒挂时,经济衰退也将随之而来。因为倒挂的收益率曲线和经济衰退的相关性,人们通常会用收益率曲线预测经济周期的转折点。

收益率曲线倒挂的真正含义是,大多数投资者认为短期收益率将在未来某个时候急剧下降。实际上,经济衰退通常会导致收益率下降,投资者预期未来可能会有经济衰退,进而选择长期债务工具,导致短期债务工具价格压低、长期债务工具价格抬高(债务工具价格与收益率成反向关系),进而使得收益率曲线出现倒挂。

提醒:国债收益率曲线倒挂是最可靠的经济衰退先行指标之一。

倒挂的收益率曲线的分析

1.收益率曲线倒挂表示长期债务工具的收益率低于同等信用质量的短期债务工具。

2.投资者对资产流动性的偏好和对未来利率的预期决定了收益率曲线的形状。

3.通常,长期债券的收益率高于短期债券,收益率曲线向右上方倾斜。

4.收益率曲线倒挂是经济衰退的强信号。

5.因为收益率曲线倒挂是经济衰退可靠的先行指标,金融媒体往往高度关注收益率曲线倒挂。

度量收益率曲线

度量收益率曲线最常用的方法之一是使用十年期国债和两年期国债收益率之间的利差来确定收益率曲线是否倒挂。美联储提供这个利差的图表,大部分工作日时会更新图表,该图表是最常下载的数据之一。

10年期至两年期国债利差是未来一年经济衰退最可靠的先行指标之一。美联储发布的这些数据能追溯到1976年,我们能发现收益率曲线倒挂准确地预测了美国宣布的每一次衰退,且没有一次是“假信号”。

2020年2月25日,利差跌至零以下,收益率曲线倒挂,预示着美国2020年可能出现经济衰退。

收益率曲线概述

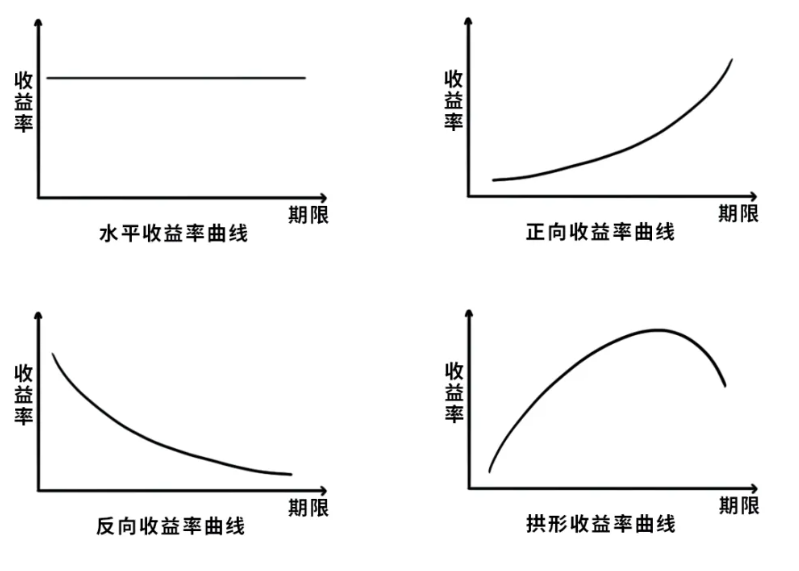

收益率曲线实际上是反映一组信用风险相近,但期限不同的金融产品收益率的期限结构,一般以图表形式展示。纵轴代表收益率,横轴则是距离到期的时间,收益率曲线是由若干个风险相近但期限结构不尽相同的“点”构成。

收益率曲线一般可分为四种形状:

正向的曲线,一条向上倾斜的收益率曲线,表示期限越长的产品收益率越高,正向曲线最为常见;

反向的曲线,一条向下倾斜的收益率曲线,表示期限越长的产品收益率越低;

平直的曲线,表示不同期限的产品收益率相等;

拱形的曲线,表示期限相对较短的产品,收益率与期限呈正向关系,期限相对较长的产品,收益率与期限呈反向关系。

附件列表

免责声明:

- • 会计网百科的词条系由网友创建、编辑和维护,如您发现会计网百科词条内容不准确或不完善,欢迎您联系网站管理员开通编辑权限,前往词条编辑页共同参与该词条内容的编辑和修正;如您发现词条内容涉嫌侵权,请通过 tougao@kuaiji.com 与我们联系,我们将按照相关法律规定及时处理。

- • 未经许可,禁止商业网站等复制、抓取会计网百科内容;合理使用者,请注明来源于baike.kuaiji.com。