煤炭资源税 -亚博电竞网

煤炭资源税是针对煤炭行业所计征的一种税。

煤炭资源税的相关法规

煤炭资源税征收管理办法(试行)(已失效)

第一条 为规范煤炭资源税从价计征管理,根据《中华人民共和国税收征收管理法》及其实施细则、《中华人民共和国资源税暂行条例》及其实施细则和《财政部国家税务总局关于实施煤炭资源税改革的通知》(财税〔2014〕72号),以及相关法律法规的规定,制定本办法。

第二条 纳税人开采并销售应税煤炭按办法计算缴纳资源税。应税煤炭包括原煤和以未税原煤(即:自采原煤)加工的洗选煤。

原煤是指开采出的毛煤经过简单选矸(矸石直径50mm以上)后的煤炭,以及经过筛选分类后的筛选煤等。

洗选煤是指经过筛选、破碎、水洗、风洗等物理化学工艺,去灰去矸后的煤炭产品,包括精煤、中煤、煤泥等,不包括煤矸石。

第三条 煤炭资源税应纳税额按照原煤或者洗选煤计税销售额乘以适用税率计算。

原煤计税销售额是指纳税人销售原煤向购买方收取的全部价款和价外费用,不包括收取的增值税销项税额以及从坑口到车站、码头或购买方指定地点的运输费用。

洗选煤计税销售额按洗选煤销售额乘以折算率计算。洗选煤销售额是指纳税人销售洗选煤向购买方收取的全部价款和价外费用,包括洗选副产品的销售额,不包括收取的增值税销项税额以及从洗选煤厂到车站、码头或购买方指定地点的运输费用。

第四条 在计算煤炭计税销售额时,纳税人原煤及洗选煤销售额中包含的运输费用、建设基金以及伴随运销产生的装卸、仓储、港杂等费用的扣减,按照《财政部国家税务总局关于煤炭资源税费有关政策的补充通知》(财税〔2015〕70号)的规定执行。扣减的凭据包括有关发票或者经主管税务机关审核的其他凭据。

运输费用明显高于当地市场价格导致应税煤炭产品价格偏低,且无正当理由的,主管税务机关有权合理调整计税价格。

第五条 洗选煤折算率由省、自治区、直辖市财税部门或其授权地市级财税部门根据煤炭资源区域分布、煤质煤种等情况确定,体现有利于提高煤炭洗选率,促进煤炭清洁利用和环境保护的原则。

洗选煤折算率一经确定,原则上在一个纳税年度内保持相对稳定,但在煤炭市场行情、洗选成本等发生较大变化时可进行调整。

洗选煤折算率计算公式如下:

公式一:洗选煤折算率=(洗选煤平均销售额-洗选环节平均成本-洗选环节平均利润)÷洗选煤平均销售额×100%

洗选煤平均销售额、洗选环节平均成本、洗选环节平均利润可按照上年当地行业平均水平测算确定。

公式二:洗选煤折算率=原煤平均销售额÷(洗选煤平均销售额×综合回收率)×100%

原煤平均销售额、洗选煤平均销售额可按照上年当地行业平均水平测算确定。

综合回收率=洗选煤数量÷入洗前原煤数量×100%

第六条 纳税人销售应税煤炭的,在销售环节缴纳资源税。纳税人以自采原煤直接或者经洗选加工后连续生产焦炭、煤气、煤化工、电力及其他煤炭深加工产品的,视同销售,在原煤或者洗选煤移送环节缴纳资源税。

第七条 纳税人煤炭开采地与洗选、核算地不在同一行政区域(县级以上)的,煤炭资源税在煤炭开采地缴纳。纳税人在本省、自治区、直辖市范围开采应税煤炭,其纳税地点需要调整的,由省、自治区、直辖市税务机关决定。

第八条 煤炭资源税的纳税申报按照《关于修订资源税纳税申报表的公告》(国家税务总局公告2014年第62号发布)及其他相关税收规定执行。

第九条 纳税人申报的原煤或洗选煤销售价格明显偏低且无正当理由的,或者有视同销售应税煤炭行为而无销售价格的,主管税务机关应按下列顺序确定计税价格:

(一)按纳税人最近时期同类原煤或洗选煤的平均销售价格确定。

(二)按其他纳税人最近时期同类原煤或洗选煤的平均销售价格确定。

(三)按组成计税价格确定。

组成计税价格=成本×(1 成本利润率)÷(1-资源税税率)

公式中的成本利润率由省、自治区、直辖市税务局按同类应税煤炭的平均成本利润率确定。

(四)按其他合理方法确定。

第十条 纳税人与其关联企业之间的业务往来,应当按照独立企业之间的业务往来收取或支付价款、费用;不按照独立企业之间的业务往来收取或支付价款、费用,而减少其应纳税收入的,税务机关有权按照《中华人民共和国税收征收管理法》及其实施细则的有关规定进行合理调整。

第十一条 纳税人以自采原煤或加工的洗选煤连续生产焦炭、煤气、煤化工、电力等产品,自产自用且无法确定应税煤炭移送使用量的,可采取最终产成品的煤耗指标确定用煤量,即:煤电一体化企业可按照每千瓦时综合供电煤耗指标进行确定;煤化工一体化企业可按照煤化工产成品的原煤耗用率指标进行确定;其他煤炭连续生产企业可采取其产成品煤耗指标进行确定,或者参照其他合理方法进行确定。

第十二条 纳税人将自采原煤与外购原煤(包括煤矸石)进行混合后销售的,应当准确核算外购原煤的数量、单价及运费,在确认计税依据时可以扣减外购相应原煤的购进金额。

计税依据=当期混合原煤销售额-当期用于混售的外购原煤的购进金额

外购原煤的购进金额=外购原煤的购进数量×单价

纳税人将自采原煤连续加工的洗选煤与外购洗选煤进行混合后销售的,比照上述有关规定计算缴纳资源税。

第十三条 纳税人以自采原煤和外购原煤混合加工洗选煤的,应当准确核算外购原煤的数量、单价及运费,在确认计税依据时可以扣减外购相应原煤的购进金额。

计税依据=当期洗选煤销售额×折算率-当期用于混洗混售的外购原煤的购进金额

外购原煤的购进金额=外购原煤的购进数量×单价

第十四条 纳税人扣减当期外购原煤或者洗选煤购进额的,应当以增值税专用发票、普通发票或者海关报关单作为扣减凭证。

第十五条 煤炭资源税减征、免征按照《中华人民共和国资源税暂行条例》、《财政部国家税务总局关于实施煤炭资源税改革的通知》(财税〔2014〕72号)及其他相关政策和征管规定执行。

第十六条 各省、自治区、直辖市税务机关可依托信息化管理技术,参照全国性或主要港口动力煤价格指数即时信息以及当地煤炭工业主管部门已有的网上煤炭即时价格信息,建立本地煤炭资源税价格监控体系。

第十七条 税务机关应当加强煤炭资源税风险管理,构建煤炭资源税风险管理指标体系,依托现代化信息技术,对煤炭资源税管理的风险点进行识别、监控、预警,做好风险应对处置以及绩效评估工作。

第十八条 各省、自治区、直辖市和计划单列市税务局可以结合本地实际,制定具体实施办法。

第十九条 本办法自2015年8月1日起施行。

现行煤炭相关资源税的规定

中华人民共和国资源税法

第一条 在中华人民共和国领域和中华人民共和国管辖的其他海域开发应税资源的单位和个人,为资源税的纳税人,应当依照本法规定缴纳资源税。

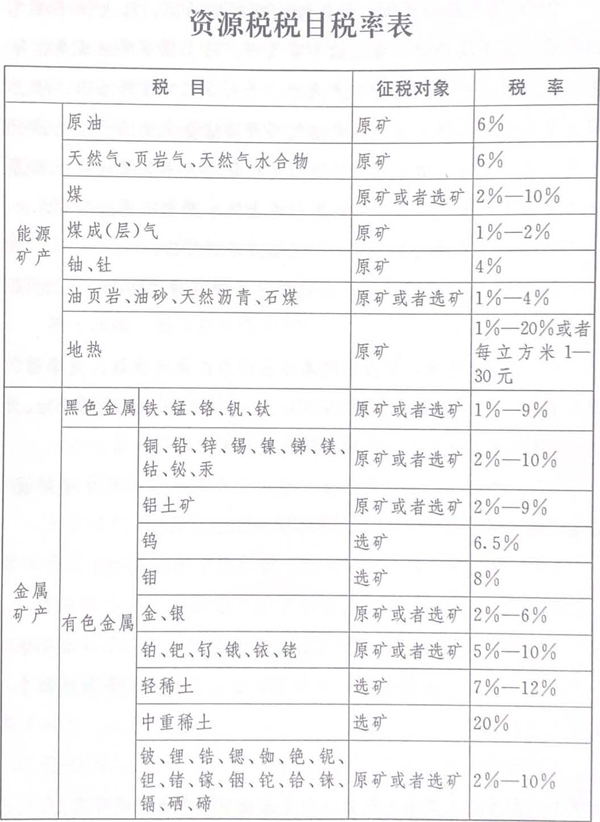

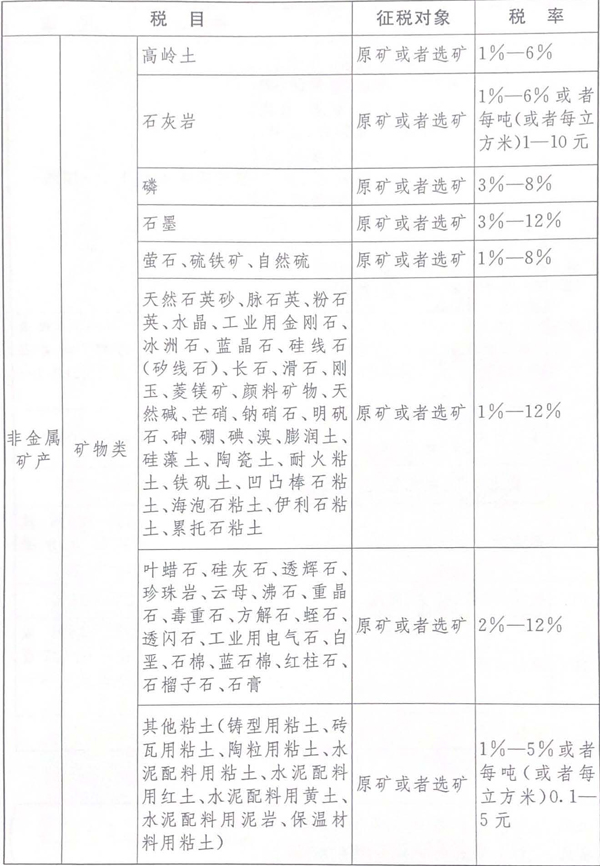

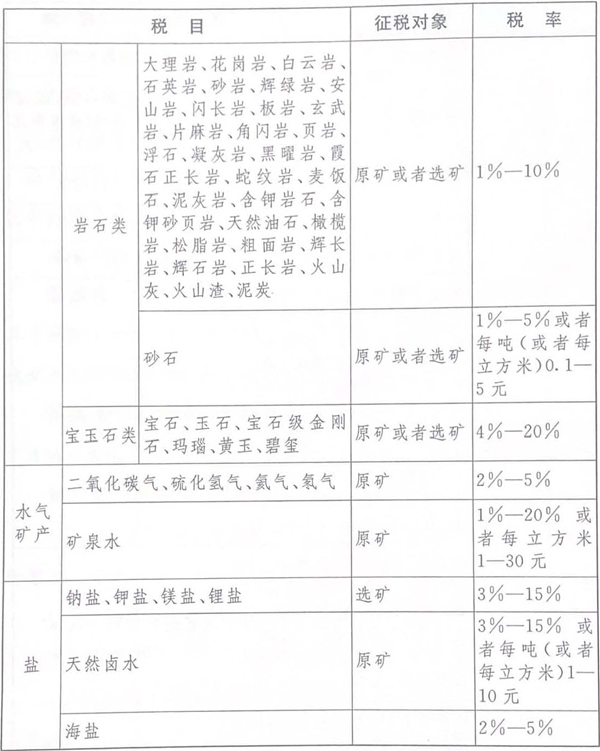

应税资源的具体范围,由本法所附《资源税税目税率表》(以下称《税目税率表》)确定。

第二条 资源税的税目、税率,依照《税目税率表》执行。

《税目税率表》中规定实行幅度税率的,其具体适用税率由省、自治区、直辖市人民政府统筹考虑该应税资源的品位、开采条件以及对生态环境的影响等情况,在《税目税率表》规定的税率幅度内提出,报同级人民代表大会常务委员会决定,并报全国人民代表大会常务委员会和国务院备案。《税目税率表》中规定征税对象为原矿或者选矿的,应当分别确定具体适用税率。

第三条 资源税按照《税目税率表》实行从价计征或者从量计征。

《税目税率表》中规定可以选择实行从价计征或者从量计征的,具体计征方式由省、自治区、直辖市人民政府提出,报同级人民代表大会常务委员会决定,并报全国人民代表大会常务委员会和国务院备案。

实行从价计征的,应纳税额按照应税资源产品(以下称应税产品)的销售额乘以具体适用税率计算。实行从量计征的,应纳税额按照应税产品的销售数量乘以具体适用税率计算。

应税产品为矿产品的,包括原矿和选矿产品。

第四条 纳税人开采或者生产不同税目应税产品的,应当分别核算不同税目应税产品的销售额或者销售数量;未分别核算或者不能准确提供不同税目应税产品的销售额或者销售数量的,从高适用税率。

第五条 纳税人开采或者生产应税产品自用的,应当依照本法规定缴纳资源税;但是,自用于连续生产应税产品的,不缴纳资源税。

第六条 有下列情形之一的,免征资源税:

(一)开采原油以及在油田范围内运输原油过程中用于加热的原油、天然气;

(二)煤炭开采企业因安全生产需要抽采的煤成(层)气。

有下列情形之一的,减征资源税:

(一)从低丰度油气田开采的原油、天然气,减征百分之二十资源税;

(二)高含硫天然气、三次采油和从深水油气田开采的原油、天然气,减征百分之三十资源税;

(三)稠油、高凝油减征百分之四十资源税;

(四)从衰竭期矿山开采的矿产品,减征百分之三十资源税。

根据国民经济和社会发展需要,国务院对有利于促进资源节约集约利用、保护环境等情形可以规定免征或者减征资源税,报全国人民代表大会常务委员会备案。

第七条 有下列情形之一的,省、自治区、直辖市可以决定免征或者减征资源税:

(一)纳税人开采或者生产应税产品过程中,因意外事故或者自然灾害等原因遭受重大损失;

(二)纳税人开采共伴生矿、低品位矿、尾矿。

前款规定的免征或者减征资源税的具体办法,由省、自治区、直辖市人民政府提出,报同级人民代表大会常务委员会决定,并报全国人民代表大会常务委员会和国务院备案。

第八条 纳税人的免税、减税项目,应当单独核算销售额或者销售数量;未单独核算或者不能准确提供销售额或者销售数量的,不予免税或者减税。

第九条 资源税由税务机关依照本法和《中华人民共和国税收征收管理法》的规定征收管理。

税务机关与自然资源等相关部门应当建立工作配合机制,加强资源税征收管理。

第十条 纳税人销售应税产品,纳税义务发生时间为收讫销售款或者取得索取销售款凭据的当日;自用应税产品的,纳税义务发生时间为移送应税产品的当日。

第十一条 纳税人应当向应税产品开采地或者生产地的税务机关申报缴纳资源税。

第十二条 资源税按月或者按季申报缴纳;不能按固定期限计算缴纳的,可以按次申报缴纳。

纳税人按月或者按季申报缴纳的,应当自月度或者季度终了之日起十五日内,向税务机关办理纳税申报并缴纳税款;按次申报缴纳的,应当自纳税义务发生之日起十五日内,向税务机关办理纳税申报并缴纳税款。

第十三条 纳税人、税务机关及其工作人员违反本法规定的,依照《中华人民共和国税收征收管理法》和有关法律法规的规定追究法律责任。

第十四条 国务院根据国民经济和社会发展需要,依照本法的原则,对取用地表水或者地下水的单位和个人试点征收水资源税。征收水资源税的,停止征收水资源费。

水资源税根据当地水资源状况、取用水类型和经济发展等情况实行。

水资源税试点实施办法由国务院规定,报全国人民代表大会常务委员会备案。

国务院自本法施行之日起五年内,就征收水资源税试点情况向全国人民代表大会常务委员会报告,并及时提出修改法律的建议。

第十五条 中外合作开采陆上、海上石油资源的企业依法缴纳资源税。

2011年11月1日前已依法订立中外合作开采陆上、海上石油资源合同的,在该合同有效期内,继续依照国家有关规定缴纳矿区使用费,不缴纳资源税;合同期满后,依法缴纳资源税。

第十六条 本法下列用语的含义是:

(一)低丰度油气田,包括陆上低丰度油田、陆上低丰度气田、海上低丰度油田、海上低丰度气田。陆上低丰度油田是指每平方公里原油可开采储量丰度低于二十五万立方米的油田;陆上低丰度气田是指每平方公里天然气可开采储量丰度低于二亿五千万立方米的气田;海上低丰度油田是指每平方公里原油可开采储量丰度低于六十万立方米的油田;海上低丰度气田是指每平方公里天然气可开采储量丰度低于六亿立方米的气田。

(二)高含硫天然气,是指硫化氢含量在每立方米三十克以上的天然气。

(三)三次采油,是指二次采油后继续以聚合物驱、复合驱、泡沫驱、气水交替驱、二氧化碳驱、微生物驱等方式进行采油。

(四)深水油气田,是指水深超过三百米的油气田。

(五)稠油,是指地层原油粘度大于或等于每秒五十毫帕或原油密度大于或等于每立方厘米零点九二克的原油。

(六)高凝油,是指凝固点高于四十摄氏度的原油。

(七)衰竭期矿山,是指设计开采年限超过十五年,且剩余可开采储量下降到原设计可开采储量的百分之二十以下或者剩余开采年限不超过五年的矿山。衰竭期矿山以开采企业下属的单个矿山为单位确定。

第十七条 本法自2020年9月1日起施行。1993年12月25日国务院发布的《中华人民共和国资源税暂行条例》同时废止。

附:

附件列表

免责声明:

- • 会计网百科的词条系由网友创建、编辑和维护,如您发现会计网百科词条内容不准确或不完善,欢迎您联系网站管理员开通编辑权限,前往词条编辑页共同参与该词条内容的编辑和修正;如您发现词条内容涉嫌侵权,请通过 tougao@kuaiji.com 与我们联系,我们将按照相关法律规定及时处理。

- • 未经许可,禁止商业网站等复制、抓取会计网百科内容;合理使用者,请注明来源于baike.kuaiji.com。

上一篇 下一篇 缗钱税